银保监会发布银行业消费投诉最新季度通报,超过一半与信用卡有关

2022年第三季度,中国银保监会及其派出机构共接收并转送银行业消费投诉75627件,其中,信用卡业务占投诉总量超过一半。

1月30日,银保监会官网发布了2022年第三季度银行业消费投诉情况的通报。

2022年第三季度,中国银保监会及其派出机构共接收并转送银行业消费投诉75627件,同比减少13.35%。其中,信用卡业务仍然是投诉的重灾区,占投诉总量超过一半。

专家认为,存量时期,银行收益指标的压力与切实服务客户、维护客户权益之间难以良好平衡。不过,在信用卡新规等政策的不断强化下,特别是对外部助贷平台的约束逐渐起效,投诉量预计会不断降低。

信用卡投诉量占比居高不下,股份行信用卡投诉问题突出

从不同类型银行的投诉情况来看,去年第三季度,工商银行(601398.SH)、交通银行(601328.SH)的投诉总量在国有行中位列前二,分别为3821和3820件。

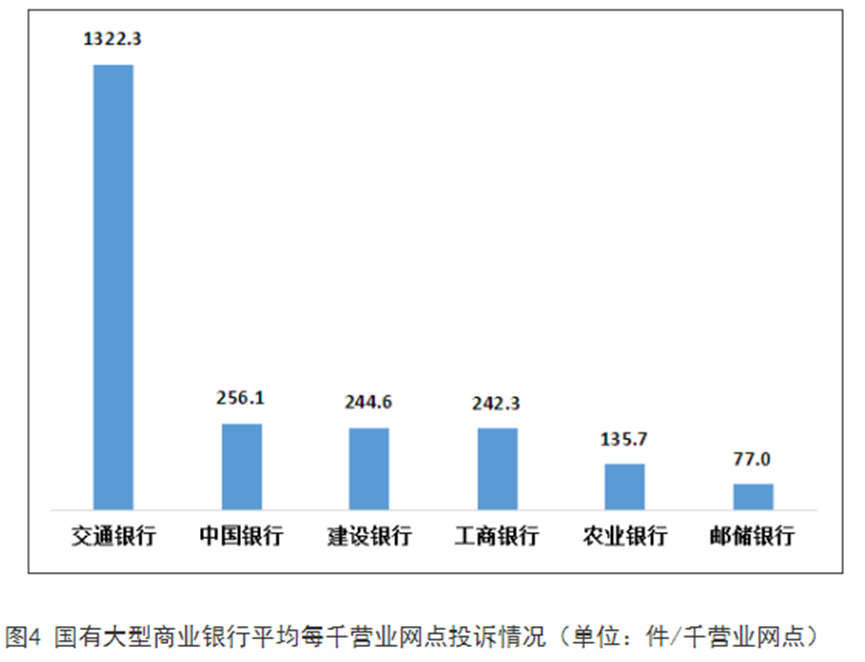

由于银行间体量有所差异,需要从投诉与业务量对比来看。国有行中,交通银行以平均每千营业网点1322.3件的投诉量,远远甩开其他大行。同时,该行平均每千万个人客户中有206件投诉,在国有行中最多,同样远超其他大行。

值得一提的是,除去年第三季度外,交通银行在去年前两个季度中的平均每千营业网点投诉量和平均每千万个人客户投诉量也均位于国有大行首位。

股份行中,兴业银行(601166.SH)、平安银行(000001.SZ)、浦发银行(600000.SH)去年第三季度的投诉总量居前,分别为4721件、4590件和4088件。

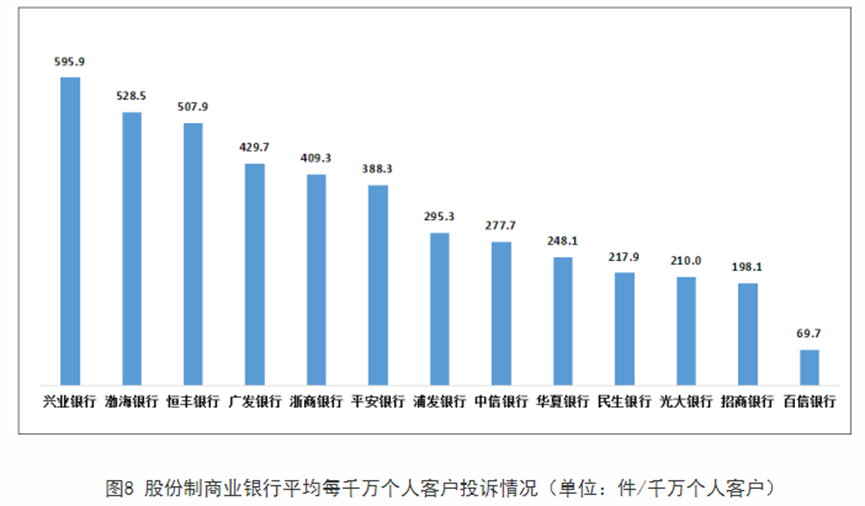

与业务量对比来看,平安银行平均每千营业网点投诉量为3899.7件,在股份行中最多。兴业银行、渤海银行、恒丰银行平均每千万个人客户投诉量位列股份行前三,分别为595.9件、528.5件和507.9件。

从投诉反映的主要问题来看,银行投诉主要聚焦在信用卡业务领域。

2022年第三季度,信用卡业务投诉占中国银保监会及其派出机构接收并转送的银行业消费投诉总量的50.3%,达到38016件,虽然较2022年第二季度环比减少,但占比有所扩大。

具体来看,信用卡业务投诉分别占国有大行投诉总量的50.9%,股份行投诉总量的78.6%,外资法人银行投诉总量的46.7%,股份行信用卡投诉问题严峻。

分不同银行类型来看,交通银行的信用卡投诉量位列国有大行第一,达到3157件,同时该行的信用卡投诉量占比也在国有行中最高,达到82.6%。

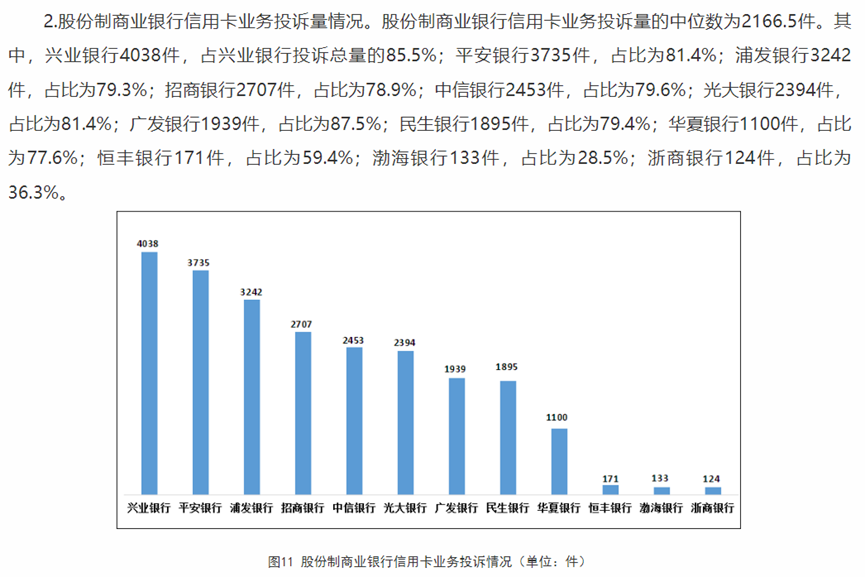

股份制的信用卡投诉情况相比国有行更加严重,兴业银行、平安银行、浦发银行的信用卡投诉量均超过了交通银行,分别为4038件、3735件、3242件。

信用卡投诉量占比超70%的股份行有9家之多,分别为兴业银行、平安银行、浦发银行、招商银行(600036.SH)、中信银行(601998.SH)、光大银行(601818.SH)、广发银行、民生银行(600016.SH)、华夏银行(600015.SH)。

“信用卡业务一直是投诉的重灾区,过去由于进入存量时期后,银行收益指标的压力会让其无法在服务客户和引导客户之间找到很好的平衡,从而导致投诉率升高,”博通咨询金融行业首席分析师王蓬博表示,“但目前看信用卡业务的整改已经在路上,在去年出台的信用卡新规的不断强化下,特别是对外部助贷平台的约束逐渐起效,投诉量预计会不断的降低。”

银行信用卡经营粗放经营,监管发力整顿市场乱象

近年来,在大力发展零售银行业务的背景下,我国商业银行高度重视信用卡业务,信用卡业务快速发展,在便利群众支付和日常消费等方面发挥了重要作用,信用卡市场规模也快速增长。

1月6日,央行发布的《2022年第三季度支付体系运行总体情况》显示,截至2022年三季度末,信用卡和借贷合一卡8.07亿张,环比增长0.08%;人均持有信用卡和借贷合一卡0.57张。

同期,银行卡授信总额(信用卡和借贷合一卡的授信总额之和)22.10万亿元,环比增长1.57%;银行卡应偿信贷余额8.76万亿元,环比增长1.18%。信用卡逾期半年未偿信贷总额943.56亿元,环比上升11.95%,占信用卡应偿信贷余额的1.08%。

随着信用卡客户人群、授信总额的扩大,信用卡业务投诉量也居高不下。

从黑猫投诉平台中可以看到,信用卡业务相关投诉主要涉及虚假宣传、客户不知情情况下收费、逾期不提醒、暴力催收等。

“部分银行信用卡发展模式较为粗放,过度依赖外部机构发卡,息费不够透明,对消费者权益保护不力。同时,部分持卡人债务负担偏重,存在违规套现、以卡养卡等问题。”招联首席研究员董希淼指出,信用卡既是支付工具也是结算手段,更具有小额信贷功能,满足金融消费者多方面需求,在促进消费、扩大内需等方面发挥了积极作用,但在发展过程中一些不足和问题也逐步显现。

王蓬博认为,目前来看,银行在发卡、特约商户审核、消费者责任承担方面都存在有消费者权益保护不当的问题。他表示,为维护金融消费者权益、降低银行投诉,最主要还是通过出台规定整顿市场,来对消费者进行权益保护,比如银保监会和央行于2022年7月发布的《关于进一步促进信用卡业务规范健康发展的通知》(以下简称“通知”)等。

《通知》强化了信用卡业务经营管理,严格规范发卡营销行为,严格授信管理和风险管控,严格管控资金流向,全面加强信用卡分期业务规范管理,严格合作机构管理,加强消费者合法权益保护,加强信用卡业务监督管理。

除了监管发力,银行业在不断规范信用卡业务经营,部分银行曾公开为降低信用卡投诉量进行的工作部署。

交通银行就2021年年报中显示,该行董事会社会责任(ESG)与消费者权益保护委员会提出,“通过形成系统化、规范化的工作机制、考核机制和监督机制,降低信用卡单元的投诉量,持续改进客户体验。”

民生银行也在2021年年报中表示,2021年投诉量较高的是信用卡(63.93%)、借记卡(17.86%)和贷款(7.66%)等业务领域,将持续根据客户投诉反映的问题,不断改进产品、优化服务,切实保障消费者的合法权益。

银柿财经APP

银柿财经APP